25位基金经理11位任职不超过3年年内新任6位4位无管理经验

临最近几年末,公募基金再度上演年度冠军争夺战尽管今年来A股整体走势波动较大,但主动权益类基金仍然交出了一份令人满意的成绩单,前11月超七成实现正收益其中,布局新能源,光伏领域的基金业绩领先,更有少数基金净值翻倍增长不过,也有不少主动权益类基金前11月业绩亏损,中融沪港深大消费主题A,中融沪港深大消费主题C就分别下跌11.14%,11.40%

据同花顺iFinD数据,目前,中融基金在职基金经理共25名,其中,有19位在本公司的任职年限不超过三年,占比76%从任职基金经理总年限来看,也有11位任职年限不超过3年,占比44%

此外,中融基金年内基金经理变动频繁,据不完全统计,截至2021年12月10日,剔除因基金经理休产假期间由他人代为履职的情况后,仍有26只基金曾发布基金经理变更公告其中,今年来中融基金共有3位基金经理离职,分别是杨萍,孙亚超,哈图新聘任基金经理有6人,分别是赵楠,王可汗,杜伟,韩正宇,刘李杰,周桓,这6人中,仅刘李杰和周桓曾有过基金经理任职经验

中融沪港深大消费A,C前11月跌超10%

中融沪港深大消费主题A,中融沪港深大消费主题C成立于2017年11月,今年前11月,其净值分别下跌11.14%,11.40%同时,其成立至今已超过4年,却仍处于亏损中,截至2021年12月8日,累计收益率分别为—7.14%,—7.76%,累计净值分别为0.9286元,0.9224元

事实上,中融沪港深大消费A,C不仅累计业绩亏损,即便从阶段涨幅来看,其表现也欠佳虽然该基金近3年,近2年的阶段涨幅实现了正收益,但中融沪港深大消费A,C近3年20.74%,20.32%的阶段涨幅,与同期同类平均涨幅100.96%相比仍存在较大差距,而近2年12.58%,12.45%的阶段涨幅,与同期同类平均涨幅59.93%相比也差距不小

截至2021年12月8日,中融沪港深大消费A近1年,今年来,近6月,近3月的阶段涨幅分别是—9.11%,—11.52%,—10.35%,—8.28%,中融沪港深大消费C近1年,今年来,近6月,近3月的阶段涨幅分别是—9.40%,—11.78%,—10.45%,—8.33%,而同期同类基金平均涨幅分别为15.67%,10.81%,6.49%,1.15%。

中融沪港深大消费主题A阶段涨幅

中融沪港深大消费主题C阶段涨幅

值得关注的是,中融沪港深大消费A,C今年来业绩落后大概率与其频繁调仓换股有关今年一季度末,该基金的前十大重仓股是腾讯控股,中海物业,丘钛科技,TCL电子,英科医疗,中国联通,晨鸣纸业,蒙牛乳业,美团,微盟集团

二季度末其前十大重仓股变更为腾讯控股,蒙牛乳业,美团,金斯瑞生物科技,世茂服务,TCL电子,舍得酒业,中粮家佳康,耐世特,中升控股与一季度末相比,有6只个股发生变更

截至三季度末,中融沪港深大消费A,C的前十大重仓股为比亚迪股份,华润置地,东岳集团,中国石油股份,金斯瑞生物,永达汽车,中升控股,耐世特,舍得酒业,蒙牛乳业与二季度末相比,又有5只个股发生变更

记者注意到,腾讯控股,美团这两大互联网巨头公司上半年均出现在中融沪港深大消费A,C的前十大重仓股中,但三季度已退出其前十大重仓股而受反垄断等政策影响,腾讯控股,美团均在7月份股价大幅下挫,腾讯控股8,9月份走势也相对低迷,美团虽略有反弹,但整体走势也欠佳

三季报显示,科技,消费,医药仍然是该基金重点配置的方向,考虑到海外利率抬升的风险,在三季度降低了高估值,盈利不确定提升的个股配置,增加了低估值,高股息的地产和能源领域龙头公司的配置。

此外,截至三季度末,中融沪港深大消费A,C的合计规模仅有0.61亿元,并且,机构持有份额占比接近一半该基金在三季报中也强调了该项风险,称该基金存在单一投资者持有基金份额比例达到或超过20%的情况,该类投资者大额赎回所持有的基金份额时,将可能产生流动性风险,即基金资产不能迅速变现,或者未能以合理的价格变现基金资产以支付投资者赎回款,对资产净值产生不利影响

25位基金经理11位任职不超过3年 年内新任6位4位无管理经验

最近几年来,伴随着公募基金赚钱效应的不断提升,投资者参与基金投资的热情也不断增加,截至今年10月底,我国公募基金在基金规模,份额以及基金数量上均创出历史新高与此同时,基金经理作为基金行业最重要的人才资源,其变动也备受关注

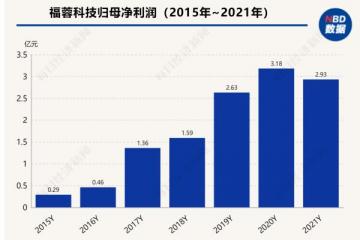

据同花顺iFinD数据显示,截至今年三季度末,中融基金总管理规模为1095.85亿元,在公募基金公司中排名第46位。市场风格方面,以消费为主的白马蓝筹股年内损失惨重,但市场人士认为,调整后的“核心资产”中长期已经颇具吸引力。

不过,中融基金规模过多依赖于固收品种,截至今年三季度末,该公司旗下货币型基金规模为411.29亿元,债券型基金规模为527.21亿元,据此计算,固收类品种规模合计达938.50亿元,占总规模比例高达85.6%而股票型基金,混合型基金规模分别仅19.47亿元,137.83亿元,占比不足15%

中国经济网记者查询同花顺iFinD数据发现,目前,中融基金在职基金经理共25名,其中,有19位在本公司的任职年限不超过三年,占比76%从任职基金经理总年限来看,也有11位任职年限不超过3年,占比44%

据不完全统计,截至2021年12月10日,剔除因基金经理休产假期间由他人代为履职的情况后,中融基金今年以来共计26只基金曾发布基金经理变更公告,涉及基金经理离职,新聘任基金经理,基金经理内部调整等多种情况。。

其中,今年来中融基金共有3位基金经理离职,分别是杨萍,孙亚超,哈图。

杨萍2010年7月至2013年4月曾于大公国际资信评估有限公司评级部担任分析师,2013年8月至2015年7月曾于中国中投证券有限责任公司担任研究员,2015年7月至2016年12月曾于招商证券资产管理有限公司担任投资经理2017年1月加入中融基金管理有限公司,于2017年6月起担任基金经理,在今年2月离任基金经理,任职期间管理产品皆为债基,最佳业绩回报17.16%

孙亚超历任爱建证券研究所创新发展部经理,高级研究员,光大证券理财产品部量化产品系列负责人,齐鲁证券机构部创新业务研究总监曾任前海开源基金管理有限公司量化及被动型基金执行投资总监(ED,基金经理在中融基金任职期间,孙亚超仅管理过中融量化智选混合A,C,管理时间1年又75天,任职回报为28.43%,27.48%

哈图2007年8月至2010年3月任职于天相投资顾问有限公司金融创新部,担任基金分析师2010年4月至2012年1月任职于华夏人寿保险股份有限公司,担任投资经理2012年2月至2015年4月任职于英大人寿保险股份有限公司,担任投资经理2015年5月至2016年7月任职英大保险资产管理有限公司,担任高级投资经理2016年7月加入中融基金管理有限公司,任策略投资部助理总监自2018年5月起任职中融量化精选A,C的基金经理,今年12月8日离任,任职回报为13.91%,11.37%

今年以来,中融基金共新聘任基金经理6人,分别是赵楠,王可汗,杜伟,韩正宇,刘李杰,周桓这6人中,仅刘李杰和周桓曾有过基金经理任职经验

刘李杰此前曾在宝盈基金担任基金经理,其管理时间最长的一只基金为宝盈策略增长混合,任职时间为2017年9月19日至2020年4月25日,任职回报为10.18%。

周桓曾在华夏基金担任基金经理,管理过华夏聚丰稳健混合发起式A,C约1年时间,任职回报为42.94%,42.88%。

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。